UNUBU b2b

Häufig gestellte Fragen zur cleveren Huckepack-BU

Alle wichtigen Fragen zum Produkt Collect Plus von Biometric beantworten wir Ihnen gerne. Ausführlich und unkompliziert

Häufig gestellte Fragen

Alle wichtigen Fragen zur BU-Lösung Collect Plus von Biometric beantworten wir Ihnen gerne ausführlich.

UNUBU b2b – in Kooperation mit

Allgemeine Fragen und Antworten zur Berufsunfähigkeitsversicherung von Biometric (Huckepack-BU)

Jede Person, die neu von der Volkswohlbund Lebensversicherung a. G. mit einer Berufsunfähigkeitsversicherung als Einzelvertrag versichert wird.

Besonders geeignet ist die „Huckepack-BU“ als Ergänzungsversicherung für:

- Menschen, die wegen der Risikoeinstufung ihrer Tätigkeit sehr teuren Versicherungsschutz im Standardprodukt erhalten würden (z. B. Handwerker, kreative Berufe, etc.)

- Menschen mit besonderer Preissensibilität

- Menschen mit sehr hohem Einkommen

- Menschen, die sich aus anderen Gründen gegen das Standardprodukt entscheiden

Das Produkt Collect Plus von Biometric bildet die Grundlage für die Berufsunfähigkeitsversicherung.

Die Biometric Underwriting GmbH ist ein Assekuradeur aus Hamburg und handelt als Vertreter des Versicherers Lloyd’s Insurance Company S.A..

Die Biometric ist u.a. dafür zuständig, die Versicherungsscheine auszustellen, Beiträge zu erheben und Leistungsfälle abzuwickeln. Falls es also zu einer Berufsunfähigkeit kommen sollte, wird Ihren Kunden das Team von Biometric zur Seite stehen.

Auf dem Antrag zur „Huckepack-BU“ über UNUBU b2b findest Ihre Kunden daher auch das Biometric Logo.

Dieses Konzept hinter dem Produkt wird weltweit schon über 80 Jahren genutzt. Auch in Deutschland wird es von vielen Unternehmen bereits als betriebliche Berufsunfähigkeitsversicherung eingesetzt.

Die Versicherer, die die Risiken für Biometric und folglich für die Huckepack-BU absichern, sind nicht irgendwer, sondern die Lloyd‘s Insurance Company S.A. (Sitz in Brüssel). Lloyd´s ist von Standard & Poor’s mit AA- (Stand 06.2024) geratet worden. Die Unternehmen nutzen zur Rückversicherung der Risiken den internationalen Versicherungsmarkt in London, der seit 1688 besteht und sich heute aus über 50 internationalen und renommierten Versicherungsunternehmen zusammensetzt.

Selbstverständlich unterliegen alle diese Unternehmen den hohen Lloyd’s-Standards.

Dabei sind nicht unbedingt Arbeitsunfälle der größte Grund dafür, dass jede oder jeder vierte Berufstätige eine (evtl. dauerhafte) Berufsunfähigkeit erleidet. Vielmehr stellen psychische Erkrankungen wie eine Depression, Burn- oder Bore-Out das größte Risiko dar. Es sind die logischen Ergebnisse unserer heutigen Arbeitswelt, die das Risiko ansteigen lassen. Es trifft also nicht nur körperlich tätige Menschen, wie Handwerkerinnen und Handwerker – sondern insbesondere auch verwaltend tätige Berufsgruppen.

Aufgrund von Krankheit oder Unfall dauerhaft arbeitsunfähig zu sein, ist das größte existenzielle Risiko eines Menschen. Durch den Verlust des Einkommens ist die Existenz in besonderer Weise gefährdet. Etwas anschaulicher ist das Problem erkennbar, wenn Sie Ihre Kunden einmal die nachfolgenden Fragen stellen: Was meinen Sie, wie lange Ihre eigenen finanziellen Reserven reichen, wenn Sie kein Einkommen aus der Arbeit mehr haben? Können Sie wirklich über einen langen Zeitraum noch Miete oder das eigene Haus bezahlen?

Denken Sie jetzt auch einmal an die Familie Ihres Kunden – denn die Erfahrungen sowie die Fallzahlen zeigen, dass eine Berufstätige oder ein Berufstätiger selten alleine berufsunfähig wird. Es leiden im Fall der Fälle alle in der Familie unter dem Einkommensverlust. Der bereits erreichte Lebensstandard ist bedroht und der soziale Abstieg nur noch eine Frage der Zeit.

Versichert ist die Reduzierung der Berufsfähigkeit wegen Unfall, Krankheit oder mehr als altersbedingtem Kräfteverfall um mehr als 50%.

Eine Karenzzeit von 6 Monaten ist dabei einzuhalten. Die Karenzzeit ist die Zeit, in der Versicherungsschutz im Grunde besteht, aber noch keine Versicherungsleistungen erbracht werden, ähnlich einer Wartezeit

Nach der Vertragslaufzeit von 3 Jahren wird durch die Biometric Underwriting GmbH automatisch, mindestens 3 Monate vor Ende der Vertragslaufzeit, ein Erneuerungsangebot an den Versicherungsnehmer verschickt. Dieses enthält eine Zusammenfassung der bisherigen jährlichen Prämien sowie die jährlichen, zukünftigen Prämien für die folgenden (bis zu) 3 Jahren.

Sollte der Versicherer diese Police zu ihrem vorgesehenen Ablaufdatum nicht verlängern oder die Bedingungen der Police für die Erneuerung zum vorgesehen Ablaufdatum ändern wollen, wird der Versicherungsnehmer mind. 3 Monate vor Ablauf benachrichtigt.

Der Vertrag kann von dem Versicherungsnehmer mit einer Frist von 3 Monaten zum Ablauf gekündigt werden.

Die Berufsunfähigkeitsrente kann entsprechend der Erhöhungsoptionen der Standard-BU bei der Volkswohlbund Lebensversicherung a. G. und bei der Biometric Underwriting GmbH erhöht werden.

Ja. In Kombination mit bestehenden Berufsunfähigkeitsversicherungen können nicht mehr als 100% des vorherigen Bruttoeinkommens aus Arbeitstätigkeit abgesichert werden.

Wenn Ihr Kunde wegen gleicher Ursache innerhalb von 12 Monaten nach Genesung erneut berufsunfähig wird, wird der vorheriger Zeitraum der Berufsunfähigkeit an den Leistungszeitraum von maximal 20 Jahren angerechnet.

Wenn Ihr Kunde mehr als 12 Monate genesen war und dann wegen der gleichen Ursache wieder berufsunfähig wird, beginnt der max. 20 Jahre Leistungszeitraum und die Karenzzeit neu. Wenn Ihr Kunde wegen einer anderen Ursache berufsunfähig wird als bei der vorigen Berufsunfähigkeit, dann beginnt der Leistungszeitraum auch neu.

CollectPlus besteht aus zwei Leistungskomponenten:

• Einer monatlichen Berufsunfähigkeitsrente über maximal 10 Jahre sowie

• im Anschluss einer einmaligen Kapitalzahlung in Höhe von maximal 10 Jahresrenten bei dauerhafter Berufsunfähigkeitsversicherung.

Es wird eine leistungsfreie Karenzzeit von 180 Tagen vereinbart.

Die Vertragslaufzeit ist auf (zunächst) drei Jahre begrenzt

Es wird die aktuelle Risikoprämie je nach Alter ermittelt, die Beiträge steigen ab dem 31. Lebensjahr jährlich geringfügig an.

Die „Huckepack-BU“ist eine Kombination aus einer Standard-BU mit einer Sonderklausel und der Berufsunfähigkeitsversicherung von der Biometric Underwriting GmbH.

Berufsunfähigkeitsversicherung von Biometric im Überblick:

• Kollektivkonditionen erstmalig für Einzelpersonen zugänglich durch die Versicherungsnehmereigenschaft bei der Volkswohlbund Lebensversicherung a. G.

• niedrige Beiträge

• Absicherung bis zu 5.000 € monatlicher BU-Rente für körperlich tätige Personen und bis zu 10.000 € für kaufmännisch tätige Personen möglich.

Das Produkt hinter der „Huckepack-BU“ heißt Collect Plus von Biometric Underwriting

Nur zwei Berufs-/Risikogruppen:

• Personen, mit weniger als 90%iger Schreibtischtätigkeit

• Personen, mit mehr als 90%iger Schreibtischtätigkeit

Der Beitrag ist dynamisch am Alter ausgerichtet.

Keine abstrakte Verweisung

Karenzzeit von 180 Tagen

Max. 10 Jahre Leistungsdauer der vereinbarten monatlichen Berufsunfähigkeitsrente, zzgl. einer Kapitalabfindung einer max. 10jährigen BU-Jahresrente.

Die Berufsunfähigkeitsversicherung ist nach Art der Schadenversicherung kalkuliert.

Vertragslaufzeit maximal drei Jahre, danach automatisches Verlängerungsangebot. Beitrag dynamisch am Alter ausgerichtet

Wir unterstützen Sie gern!

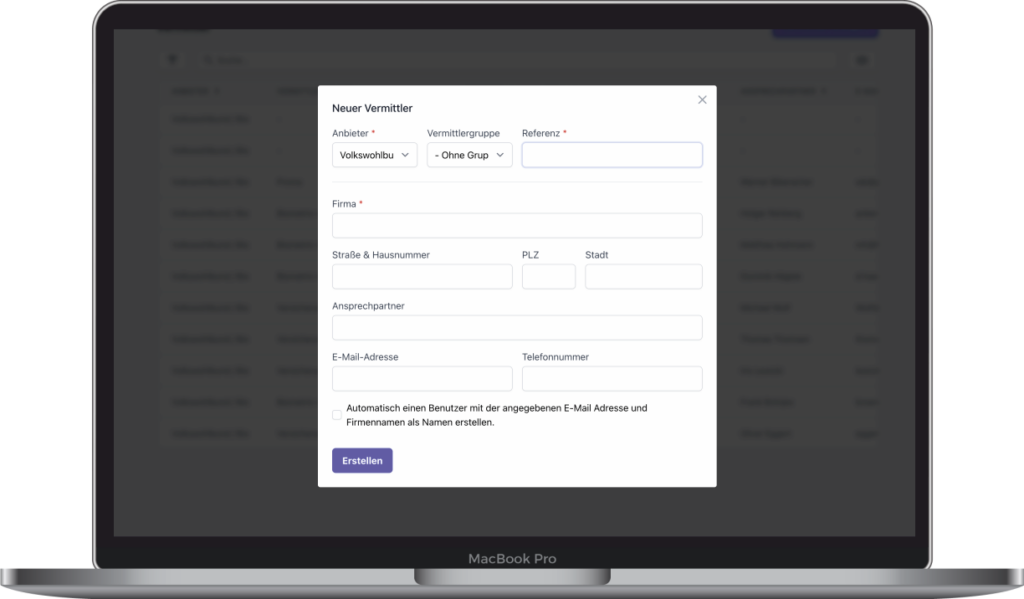

Nutzen Sie die speziell auf die Bedürfnisse von Vertriebspartnern entwickelte Online-Antragsstrecke, die einfach und verständlich die Systeme und Beitragsrechner von Volkswohlbund und Biometric kombiniert.

…oder vereinbaren Sie einen Rückruf mit uns

Fachfragen und Antworten zur Berufsunfähigkeitsversicherung von Biometric

Versichert ist die Reduzierung der Berufsfähigkeit wegen Unfall, Krankheit oder mehr als altersbedingten Kräfteverfall um mehr als 50% – siehe Bedingungen Teil EINS Ziff. I 1 iVm Teil ZWEI der Police

Nein. Siehe Bedingungen Teil VIER Ziff. 8

Konkrete Verweisung

Der Betroffene kann in zumutbarer Weise eine andere Tätigkeit konkret ausüben, die aufgrund seiner Ausbildung und Erfahrung ausgeübt werden kann und seiner bisherigen Lebensstellung hinsichtlich Vergütung und sozialer Wertschätzung vor Eintritt der gesundheitlichen Beeinträchtigung entspricht.

Abstrakte Verweisung

Unter der abstrakten Verweisung versteht man die Verweisung auf einen nicht ausgeübten Beruf, der nach Fähigkeiten und Kenntnissen ausgeübt werden könnte und der bisherigen Lebensstellung entspricht.

Voraussetzung für Leistungen ist der Eintritt des BU-begründenden medizinischen Ereignisses und der Berufsunfähigkeit selbst während der Policenlaufzeit. Bestätigt Ihr Arzt trotz Diagnose des medizinischen Ereignisses Ihre Arbeitsfähigkeit, gelten spätere Verschlechterungen als Eintritt.

Deutsche Policen erfordern nur den Eintritt der Berufsunfähigkeit während der Versicherungslaufzeit. Die Versicherer identifizieren jedoch die medizinischen Gründe im Fragebogen und schließen Vorerkrankungen auch dann aus, wenn grundsätzlich Arbeitsfähigkeit besteht.

Das ist möglich. Während der Vertragslaufzeit sind die Beiträge garantiert. Zum jeweiligen Ablauf des Vertrages kann es zu Preisanpassungen durch den Versicherer kommen.

Die Ursachen sind nicht begrenzt auf schadenbedingte Anpassungen, sondern können auch aus allgemeinen Marktentwicklungen erfolgen. Bisher ist eine schadenbedingte Beitragsanpassung noch nicht vorgekommen.

Eine Bereicherung lassen die Versicherer nicht zu. Die maximal versicherbare Leistung ist auf 75% des Bruttoeinkommens begrenzt. Eine Anpassung an veränderte Einkommen ist möglich.

Ebenso kann zur Berücksichtigung variabler Einkommensbestandteile ein Durchschnittswert aus den letzten Jahren gebildet werden.

Leistungen aus anderen Berufsunfähigkeitsversicherungspolicen werden nur angerechnet, wenn wir Ihren Kunden vor Vertragsbeginn nach der Existenz solcher Policen gefragt haben und Ihr Kunde uns diese dann nicht genannt haben.

Einnahmen aus beruflicher Tätigkeit werden nur angerechnet, wenn sie aus dem unmittelbar vor Eintritt der Berufsunfähigkeit ausgeübten Beruf stammen und zusammen mit der gezahlten Rente mehr als 100% des vor Eintritt der Berufsunfähigkeit erzielten Monatseinkommens überschreiten.

Die Leistung endet (vorbehaltlich einer anderweitigen Individualabsprache) mit Eintritt in die gesetzliche oder eine anderweitig vereinbarte Rente, spätestens mit Vollendung des 67. Lebensjahres.

Hierbei spielt die Kombination aus der Rente für die vorübergehende Berufsunfähigkeit und der Kapitalzahlung für die dauernde Berufsunfähigkeit keine Rolle.

Im obigen Fall wird die zehnjährige vorübergehende Berufsunfähigkeits-Rente mit Ablauf des 64. Lebensjahres enden, so dass noch eine vierfache Jahresleistung als dauerndes Berufsunfähigkeits-Kapital gezahlt wird, vorausgesetzt, dass die versicherte Person mit Ende 63 eine dauernde Berufsunfähigkeit nachweist.

An die versicherte Person.

Nein. Ein Beispiel für ein bewusste Exponierung könnte sein, wenn eine versicherte Person trotz Kenntnis über eine bestehende Lawinenwarnung ein gesperrtes Skigebiet begeht oder dort Ski fährt und dadurch eine Lawine auslöst, in deren Folge die versicherte Person berufsunfähig wird.

Dieser Ausschluss wurde in unserem Gesamtbestand von den Versicherern bisher nicht angewendet (Stand: 06/2024).

Spätestens drei Monate vor Ablauf des Vertrages erhält Ihr Kunde eine Mitteilung über die Fortführung des Vertrages in Form eines Verlängerungsangebots mit den dann gültigen Konditionen oder in Form einer schriftlichen Kündigung.

Der Vertrag verlängert sich nach Ablauf der Versicherungsperiode i.d.R. um eine weitere Versicherungsperiode. (Im Falle der Erhöhung ist lediglich Ihre schriftliche Bestätigung in Form der dann aktuell gültigen Dienstobliegenheitserklärung notwendig.) Ihr Kunde erhält ein Verlängerungsangebot, dass Ihr Kunde annehmen oder ablehnen kann. Erneute Gesundheitsfragen werden nicht gestellt.

aDurch geeignete Unterlagen (Steuererklärung, Gehaltsnachweis, etc.).

Die Höhe ist frei wählbar, soweit sie unterhalb von 75 % des Brutto-Jahreseinkommens bleibt.

Die vorübergehende Berufsunfähigkeit ist mit dem Ertragsanteil zu versteuern. Die dauernde Berufsunfähigkeits-Leistung ist steuerfrei.

Grundsätzlich steigt der Beitrag jährlich an. Für die Altersgruppen unter 25 und ab 58 gelten Sonderregeln. Diese Prämienentwicklung steht bei Beginn des Vertrages fest. Außerhalb dieser Veränderung kann der Versicherer die Beiträge während der Laufzeit nicht erhöhen.

Die Rentenzahlung für die vorübergehende Berufsunfähigkeit beginnt nach Ablauf der vertraglich vereinbarten Karenzzeit und beträgt maximal zehn Jahre. Sofern dann eine dauernde Berufsunfähigkeit nachgewiesen wird, wird je nach Vereinbarung ein Einmal-Kapital in Höhe von maximal zehn vorübergehende Berufsunfähigkeits-Jahresrenten gezahlt. Die Leistungszahlung des Versicherers endet spätestens mit Vollendung des 67. Lebensjahres.

Die Karenzzeit beschreibt den Zeitraum zwischen Eintritt der Berufsunfähigkeit und Beginn der Leistungsphase. Sie beträgt 180 Tage.

Ja, Voraussetzung ist ein Wohnsitz in Deutschland oder der Europäischen Union. Der Versicherungsschutz gilt dann weltweit.

Das Arbeitseinkommen. Sonstige Zins- oder Mieteinkünfte etc. werden nicht berücksichtigt, da diese auch bei Berufsunfähigkeit weiterlaufen.

Die Vorlage eines Bescheides der Deutschen Rentenversicherung ist als Nachweis der Berufsunfähigkeit im Sinne der Versicherungsbedingungen nicht ausreichend.

Ja, soweit in der Kombination der Zahlungen Ihr Einkommen überschritten wird.

Ja! Die monatliche Rente wird zu jedem Jahrestag der Leistungszahlungen entweder um 7 % oder um den zum jeweiligen Zeitpunkt gültigen jährlichen prozentualen Anstieg des Verbraucherpreisindex des Landes, in dem der Versicherungsnehmer seinen Wohnsitz hat, angepasst – je nachdem, welcher Prozentsatz geringer ist.

Der Gerichtsstand ist Deutschland.